-

-

-

-

-

債務整理を弁護士に依頼する場合には、弁護士費用等を負担することになります。 このような、弁護士費用を支払ってまで、債務整理を弁護士に依頼するメリットはどこにあるのでしょうか。 まず、債権者からの督促を止めるという点が挙げられます。 ・・・ 続きはこちら

弁護士法人心による情報提供

こちらでは,債務整理手続きを行うにあたって役に立つだろう情報をご紹介しています。ご自身のお考えの手続きの情報だけでも一度ご覧いただければと思います。

続きはこちら

続きはこちら

津駅近くの法律事務所です

当事務所は津駅から歩いてすぐのところにあります。近くには駐車場もありますので,電車でもお車でもお越しいただきやすいかと思います。

債務整理における当法人の強み

1 債務整理について、各弁護士が特化している

当法人では、弁護士ごとに集中的に取り扱う分野を定め、事件を受けています。

そのため、自分の担当分野についてより多くの経験を積みやすい環境にあります。

他の分野であれば、相手方は毎回異なることが通常ですが、債務整理の分野においては、相手方は銀行、消費者金融、クレジットカード会社等、特定の会社に限られていることが多いです。

そのため、債務整理について経験豊富であれば、相手方となる銀行、消費者金融、クレジットカード会社の対応がどのようなものになるか予測することができ、どのような手続きをとるべきか適切なアドバイスをすることができます。

2 全国展開している

当法人は全国展開をしており、各地に事務所があります。

債務整理の、自己破産、個人再生等といった、裁判所を介する手続きは、申立書の形式が各地の裁判所ごとに異なっており、必要な資料や、財産の金銭評価の方法についても裁判所によって異なっています。

そのため、弁護士事務所であっても、遠方の裁判所の手続については知識がないことが多く、引越等により申し立てる裁判所が当初の予定した裁判所と異なるような場合には、経験がなく、辞任せざるを得ないことが多いです。

これに対し、当法人は様々な地域に展開しており、各地の事務所で当該地域を管轄する裁判所に破産や個人再生を申し立てています。

そのため、引越等により申立てをする裁判所が変わる場合でも、当該地域に事務所があれば、その事務所に引き継ぐことにより、破産や個人再生の手続を続けていくことができます。

3 勉強会等により、常に知識をアップデートしている

また、当法人では、債務整理を得意とする弁護士が複数いて、定期的に勉強会等をしています。

これにより、互いの経験も共有しながら、情報を常にアップデートすることができ、お客様に対して適切なアドバイスをすることができます。

債務整理が得意な弁護士に相談するメリット

1 適切な選択ができる可能性が高まる

債務整理には、複数の手段があります。

代表的なものとしては、破産、個人再生、任意整理の3つです。

このうち、破産は同時廃止と管財、個人再生は小規模個人再生と給与所得者等再生が用意されています。

なお、簡易裁判所による特定調停は、強制力がないこと等から、利用実態は低調なものとなっています。

どの手段が適切なのかについては、債務者の事情と意向を踏まえた専門的評価・判断が求められます。

となると、選択の妥当性を担保するという意味で、債務整理を得意とする弁護士に相談するのがよいと考えられます。

2 債務整理をより適切な形で進められる

どの手段を採るかが決まったとして、次にどのように進めていくかを決めなければなりません。

特に、破産と個人再生については、多数の申立書類の作成と添付書類の収集が必要です。

申し立ての作成にあたっては、特に陳述書と財産目録を作成するにあたり大きな労力がかかりますし、添付書類の中には役所等ですぐに発行してもらえるものもあれば、発行に数週間を要するものもあります。

債務整理を得意としており、知識や経験のある弁護士に依頼することで、これらを適切かつ効率的に進めていけることが期待できます。

反対に、知識や経験が不足しており、無駄の多い対応や、行き当たりばったりの対応をする弁護士の場合は、依頼する債務者としても不安が拭い去れないのではないでしょうか。

3 債務整理を得意とする弁護士の探し方

このように、債務整理を得意とする弁護士に依頼することにはメリットがあります。

それでは、そういった弁護士をどのように探せばよいのでしょうか。

弁護士を探すうえで、おそらく最も簡単な方法は、インターネットで「債務整理 弁護士」等の検索ワードを用いて検索することです。

面談に行くことを見据えると、それに加えて「津」など、自身の居住する地域やその周辺地域の名前も入れるとよいかと思います。

そのように検索することで、法律事務所のサイト内にある債務整理のページや、場合によっては債務整理の内容に特化したサイトが見つかることがあります。

インターネット上に情報が無い場合は、法律事務所への最初の問い合わせ・相談予約の際に「債務整理は得意ですか?」等と直接確認するのも一つです。

ただし、「得意です」等と回答することで自慢と受け取られてしまう可能性も考えられるため、担当弁護士・事務としてははっきりと答えづらい場合もあります。

そのため、聞き方は、状況に応じて工夫をするとよいかと思います。

債務整理を弁護士に依頼した場合の流れ

1 まずはご相談を

一口に債務整理といっても、主に①任意整理、②個人再生、③自己破産、といった3つの手続きがあります。

①の任意整理は、基本的には全額の支払いを行うもので、月額いくら払うかなどの支払い方法について、整理の対象となる業者と任意に話し合いを行い、見直す方策のことを言います。

②の個人再生や、③の自己破産の場合は、裁判所に申し立てを行うことが必要となります。

いずれの手続きがご自身に適しているかを検討するためにも、まずはご相談ください。

収入や支出、借り入れ状況等により、ご自身に適した手続きを選択していただきます。

2 ①任意整理の流れ

⑴ 受任通知発送

ご相談のうえ、ご依頼いただくと、弁護士から対象となる債権者に対し、受任通知(弁護士介入通知)を発送いたします。

この通知により、弁護士が業者からの連絡先窓口になりますので、以後、基本的にはご本人様に連絡がいくことはなくなります。

⑵ 債権届で債務額を確認

受任通知を発送すると、各債権者から債権届を提出していただくことになります。

債権額を確定させるため、弁護士に依頼いただいた段階で、クレジットカードの利用を、返済を含めてやめていただきます。

すべての債権者から債権届の提出を受けますと、債務額がいくらになっているのかを確認します。

⑶ 返済計画・示談交渉

債務額が確認できましたら、返済計画を立て、各債権者との間で返済期間や毎月の返済額について示談交渉を行います。

⑷ 示談成立・支払いスタート

債権者との示談が成立したら、示談書(合意書)の取り交わしを行います。

同書面には、債務額・返済期間・毎月の返済額などが記載されております。

示談書(合意書)の取り交わしが完了しましたら、同書面の条件に従い、債権者への支払いが始まります。

3 ②個人再生、③自己破産の流れ

⑴ 受任通知発送・支払いストップ

どちらの手続きをとる場合でも、任意整理と同じように、ご依頼いただくと弁護士が債権者に対し、受任通知を発送します。

また、債権者への支払いも、同じように原則としてストップすることになります。

ただし、個人再生の場合における住宅ローンなど、例外的な取り扱いをするものもありますので、その点には注意が必要です

そのようなものについては、ご相談時にお話しますので、ご安心ください。

⑵ 申立に向けての準備

個人再生も自己破産も、裁判所に申し立てを行うことが必要な手続きです。

そこで、申立に向けて、必要書類を準備していただくなど、準備を行います。

⑶ 申立

準備が整えば、申立となります。

申立後の流れは、②個人再生と③自己破産とで異なってきますので、それぞれの項目のところで説明させていただきます。

債権者漏れにはご注意を

1 どこから借入れをしているか把握することは大切

債務整理をお考えになっている方の中には、しばらく支払っていない業者があるが督促もなく業者名を忘れた、カードを処分してしまったので業者名が分からない、といった方もいらっしゃいます。

債務整理を行うにあたり、どこから借入れをしているのかを把握することは大切です。

債務整理の方法によっては、債権者漏れが大きな影響を及ぼすためです。

2 任意整理の場合

任意整理の場合、債権者漏れがあった際には、追加で漏れていた債権者と話し合いをするなどすれば大きな問題はありません。

しかし、任意整理の場合、基本的に債務総額を確定して返済計画を立てるため、債権者が追加となった場合、返済計画に影響を及ぼすこととなります。

そうしますと、追加となった債権者や債務額によっては、任意整理での返済が難しくなることもあります。

3 個人再生の場合

個人再生の場合、債権者一覧表に記載の債権者について、再生計画案を立てていくことになります。

すなわち、債権者漏れがあり、債権者一覧表に記載がない債権者については、原則として、個人再生手続きの対象とはならず、全額支払い義務が残ってしまうことになります。

また、故意に債権者一覧表に記載していなかった場合には、再生計画案が取り消される可能性もあります。

4 自己破産の場合

自己破産手続きにおいては、最終的には、免責許可決定を得ることが目的となります。

この免責許可決定が出されると、原則として、債権者一覧表に記載されている債権者に対する支払い義務を免れることとなります。

反対に、債権者漏れがあり、債権者一覧表に記載がなされていない債権者があった場合には、当該記載漏れの債権者に対する支払い義務は基本的には免責の対象とはなりません。

すなわち、記載漏れがあった債権者については支払い義務が残ることとなります。

また、故意に債権者一覧表に記載していなかった場合には、免責許可決定が取り消される可能性もあります。

5 信用情報機関への問合せ

上記のように、個人再生や自己破産の場合、債権者漏れがあると、支払い義務が残ったり、一旦出された決定が取り消されてしまうかもしれないといった問題が発生します。

そのような事態にならないため、債権者漏れには注意をしなければなりません。

どこの業者から借入れをしたのか覚えていない場合には、信用情報機関に問い合わせされることをおすすめします。

債務整理と転職

1 転職は債務整理に影響するのか

債務整理の相談をお受けしていると、これまでに何度か転職をしていたり、今後、転職予定だという方がいらっしゃいます。

債務整理を依頼した後の転職が債務整理手続きに影響を及ぼすのか、及ぼす場合には、どのような影響が考えられるのか、以下、債務整理の方策ごとに検討していきます。

2 自己破産の場合

破産の場合、今後債権者への支払いが予定されていませんので、転職後の収入の増減はあまり影響しないと言えます。

ただ、破産の場合には、手続き中に生命保険の募集人等になれないといった、仕事・職業に関する制限が課される、いわゆる資格制限があります。

手続き中という期間が限定されているものではありますが、資格制限にかかるような仕事への転職については注意が必要です。

資格制限にかからない仕事に転職する場合は、影響がありません。

3 個人再生の場合

個人再生の場合、債務の減額をして支払っていく手続きです。

そのため、定期的に安定した収入が得られることが要件となっており、履行可能性の有無が判断されることになります。

そのため、転職によって、収入が大幅に減少するなどして、履行可能性に疑わしい点があると、個人再生手続きを取ることができなくなってしまいます。

履行可能性について、裁判所は慎重に判断します。

実際、津地方裁判所において、過去に転職を繰り返し、申立直前にも転職をした方の申立において、今後定期的に収入が得られるのか、履行可能性等を考慮したいということで、申立から約半年程度、毎月給与明細書と家計簿、積立口座の写しなどを追加で提出し、ようやく開始決定が出されたということがありました。

通常であれば、申立から開始決定まで1か月要するか否かといったスケジュールであるにもかかわらず、申立から開始決定まで約6か月を要することになりました。

個人再生の場合、転職は、手続きに影響を及ぼすと言わざるを得ません。

4 任意整理の場合

任意整理は、毎月の返済額等を見直すものの、あくまでも、返済を続けていく手続きです。

そのため、返済ができるか否か、という点が極めて重要となります。

転職しても、収入が途切れることがなかったり、返済原資を確保することができていれば、基本的には問題がありません。

しかし、転職までに時間がかかるなどして収入が途切れたり、転職により収入が大幅に減少し、返済原資が確保できないなどという事態になれば、任意整理が難しくなります。

和解が成立していた後であっても、転職によって返済が継続できなければ一括請求されるなどのリスクが出てきます。

また、任意整理手続き途中(和解交渉中)における転職だと、転職後も返済を続けられるのかどうかということで、和解交渉自体に影響を及ぼすことがあります。

債権者によっては、和解の前提として、勤務先や収入等の申告書の提出を求めてきます。

転職をしていると、今後の支払いに影響を及ぼすかもしれないということで、長期分割での和解を断られることもあります。

債務整理を弁護士に依頼した場合と司法書士に依頼した場合の違い

1 弁護士と司法書士の違い

弁護士と司法書士は、いずれも法律家という括りでは同じです。

しかし、法律事務は本来的には弁護士しか行うことができず、他の士業は、法律で認められた範囲でしか業務を行うことができない、という違いがあります。

すなわち、ご依頼を受けることができる範囲が異なることなどから、債務整理を弁護士と司法書士いずれに依頼するかによって、異なる点が出てきます。

どのような点に差異が生じるのか、債務整理の方法ごとについて検討していきたいと思います。

2 任意整理

司法書士は、訴額140万円を超える相談・代理等を行うことができません。

そのため、司法書士の資格では任意整理の対象とする債務のうち、140万円を超える債権者との交渉を行えません。

仮に、交渉し、和解が成立したとしても、その和解は無効となってしまいます。

債務額140万円を超える債権者を任意整理の対象に含めたいと考えているのであれば、司法書士ではなく、弁護士にご依頼いただいた方が良いかと思います。

3 個人再生

個人再生の申立は、地方裁判所に申し立てる必要があります。

司法書士には、簡易裁判所での代理権は与えられていても、地方裁判所における代理権はありません。

そのため、仮に、司法書士に個人再生申立を依頼した場合、本人名義での申立となります。

津地方裁判所管内において個人再生開始申立を行った場合、個人再生委員が就任するケースは極めて稀と言えます。

ただ、個人再生手続きは、再生計画案の作成など、開始決定後もさまざまな書類を裁判所に提出する必要があります。

そのため、本人名義での申立となった場合、個人再生委員が就く可能性があります。

そうなった場合、就任した個人再生委員の費用が別途必要になってしまいます。

4 自己破産

自己破産の申立も、地方裁判所に申し立てる必要があります。

上記のとおり、司法書士には地方裁判所における代理権はありませんので、申し立てる際には、本人名義での申立となります。

そうすると、裁判所からの連絡などは、原則として直接本人に行くこととなります。

また、管財事件などの債権者集会や審尋などの手続きにおいて、弁護士であれば裁判所に同行し、集会の部屋などにも一緒に入って対応することができますが、司法書士であれば、集会の部屋などに入ることができませんので、破産者本人が一人で対応する必要が生じます。

5 このような違いがあります

以上のように、同じように法律家という括りではありますが、弁護士と司法書士では代理できる範囲に差異があり、上記のような違いが生じます。

依頼をする際には、この違いを踏まえたうえで、ご自分の状況に合わせて相談先を選ぶことが必要です。

債務整理した場合のデメリット

1 債務整理にデメリットはあるのか

債務整理を行った場合、まったくデメリットがないわけではありません。

一般的に債務整理を行った場合のデメリットについてピックアップしていくとともに、誤解されている点について説明してみたいと思います。

2 いわゆるブラックリスト

弁護士が債務整理手続きを行う旨介入通知を債権者に送付した場合、信用情報機関において事故情報となります。

これがいわゆるブラックリストです。

事故情報になるのは、自己破産のみならず、個人再生であっても任意整理であっても同じです。

弁護士が介入通知を出すと事故情報として載ることとなります。

いわゆるブラックリストに載った状態になると、新たなローンが組めなかったり、クレジットカードが新たに作れなかったりするなどのデメリットが生じます。

3 保証人に迷惑がかかる

債務整理を行う旨の通知を出すと、一旦支払いをストップすることになります。

そうすると、当該債務に保証人が付されている場合、保証人に対し、支払ってほしい旨の連絡が行くこととなります。

そのため、保証人に債務整理手続きに入ったことが分かってしまいますし、また、債務の請求が行くことになりますので、保証人に迷惑をかけることになってしまいます。

4 デメリットで誤解されやすい点

相談を受けたりしていると、債務整理を行った場合のデメリットとして誤解されている点があります。

ご相談の中でよく誤解されている点を、少し列挙したいと思います。

⑴ 家財道具も含め財産をすべて没収される。

テレビとかもすべて取られるんですか?と聞かれることがあります。

基本的に、テレビなどの家電や家財道具は、よほどのことがない限り、没収されることはありません。

ただし、家財道具が、例えばアンティークもので高価なものである場合などは、自己破産手続きを取った場合、換価される可能性が全くないわけではありません。

⑵ 銀行口座が作れなくなる。

債務整理をしたからと言って、銀行口座が作れなくなることはありません。

例えば、銀行から借入れがあり、当該債務を債務整理の対象とした場合、一時的に当該銀行の口座が凍結されて、口座が使用できなくなる状態が発生することがあります。

ただ、その場合でも、凍結が解除されれば普通に口座を利用することができます。

債務整理を行っても、銀行口座は作れますのでご安心ください。

⑶ 生命保険などの保険を解約しなければならない。

選択する債務整理の方策にもよりますが、まず、任意整理の場合は財産を処分する必要はありませんので、保険を解約する必要はありません。

また、個人再生の場合、財産的価値が高い場合には、返済額を減らすためにも処分することはありますが、基本的には財産を処分する必要はありません。

自己破産の場合は、解約返戻金の有無や、返戻金額により、扱いが異なります。

例えば、解約返戻金が出ない保険の契約であれば、解約する必要はありません。

5 まずはご相談ください

債務整理を行った場合のデメリットにおいて、上記のように、誤った情報が流れていることもあります。

また、財産的価値によっては、扱いが異なるケースもあります。

そのため、まずは、弁護士等にご相談ください。

相談者様の財産状況等を聞き取ったうえで、より適切なアドバイスをさせていただくことができますし、誤解されている点も訂正できるかと思います。

弁護士に自己破産を依頼した場合の流れと期間

1 自己破産手続きに要する期間

ご相談をお受けしていると、弁護士に自己破産手続きを依頼すると、1,2か月で手続きが終わると思われている方も少ならからずいらっしゃいます。

しかしながら、そのような短期間で終わることはまずありません。

以下、津地方裁判所での現状を踏まえ流れなどを説明しますが、手続きには相当程度の期間を要することがあります。

2 自己破産手続きの種類

自己破産手続きは、同時廃止と管財(少額管財含む)の2種類に分けられます。

どちらの手続きになるかにより、裁判所に自己破産の申立を行ったあとの手続きの流れや期間が異なります。

3 受任~申立まで

⑴ 準備

弁護士に自己破産手続きを依頼すると、まず、弁護士は債権者に対し、受任通知という弁護士が介入したことを示す書類を送付します。

それにより、債務の返済を止め、また、債権者からの連絡先窓口を弁護士に変えることになります。

弁護士に依頼後、お客様には、申立に向けた準備を行っていただきます。

準備する内容としては、給与明細書や通帳のコピーなど、裁判所に提出する書類を弁護士に送付していただくなどといったものなります。

必要な書類については、弁護士からご説明することになります。

⑵ 費用・予納金

また、お客様には、弁護士費用の支払いや、予納金の積立・準備をしてもらうことになります。

予納金とは、裁判所に納める費用です。

津地方裁判所における予納金の金額は、2024年10月時点では、同時廃止手続きの場合は1万2000円弱ですが、少額管財となった場合には約24万円程度、通常管財で30万円~となっております。

予納金が準備できるまで申立ができませんので、管財事件となる可能性が高い場合には、必要な金額が高くなる分、相当期間を要することがあります。

4 申立後(同時廃止の場合)

裁判所に申立を行い、開始決定が出されますと、その後、2か月強で免責決定が出されるか否かが決まります。

基本的に免責決定が出れば、手続きは終了です。

よほどのことがなければ、申立から開始決定までは1か月前後ぐらいですので、申立を行ってから免責決定までの期間は3か月前後と言えます。

ただし、これは手続きが順調に進んだ場合ですので、途中で問題等が発生すれば、別途その問題に対応が必要となってくることがあり、期間が延びることがあります。

5 申立後(管財の場合)

裁判所に申立を行い、予納金を納めると、開始決定が出されます。

開始決定から3,4か月後に債権者集会が行われることとなります。

この債権者集会には破産者も裁判所に出廷する必要があります。

その債権者集会で、今後の方針・進行が決まります。

1回の債権者集会で終了すれば、免責決定(手続き終了)まで4か月程度を見ておくこととなります。

ただし、財産関係等によっては、債権者集会が何度も開かれることとなるため、1年を超えることもあります。

管財の場合は、明確にどの程度の期間を要するとは一概には言えません。

6 少なくとも半年程度はかかる

上記のように、自己破産手続きを行いますと、申立までの準備期間と、申立後免責決定までの期間とが必要となります。

そのため、同時廃止手続きであっても、少なくとも半年程度は要すると考えていただいた方が良いかもしれません。

債務整理で自宅を失うのではないかとご心配な方へ

1 債務整理をした場合、自宅はどうなるのか

借金の返済がままならなくなり、債務整理を考え始めると、債務整理をすることで自分自身の普段の生活はどのような影響を受けるのかという点が非常に気になるのではないかと思います。

特に、自宅を所有している方の場合には、生活の本拠である自宅がどうなるのかが非常に大きな関心事となります。

2 結論を左右する考慮事情について

債務整理をした場合に、自宅がどうなるのかという問題の結論は、以下の3つのポイントで変わってきます。

①どのような債務整理の手続きを選択するか

②住宅ローンが残っているか

③住宅ローン以外の借入金の担保に自宅がなっていないか

3 自己破産の場合

自己破産の手続きを選択した場合には、自宅を手放さざるを得なくなります。

住宅ローンがなく、その他の借入金の担保になっていなかったとしても、自宅は破産手続きの中で競売にかけられて、所有権を失うこととなります。

また、自宅が住宅ローンやその他の債権の担保になっていた場合でも、どの債権者が多く配当されるかの違いがあるだけで、自宅を失うという結論に大差はありません。

4 個人再生の場合

個人再生の手続きを選択した場合には、自宅を手放さざるを得ない場合と、そうでない場合の両方がありえます。

まず、前提として、個人再生手続きは、自己破産とは異なり、財産を裁判所に差し出さなければならない手続きではありません。

したがって、自宅が住宅ローンその他の債権の担保(抵当権など)の対象となっていなければ、原則として自宅を失うことはありません。

自宅に抵当権などの担保がついているかは、法務局で登記をとっていただければ確認がとれます。

⑴ 住宅ローンや抵当権等がない場合

住宅ローンが残っていない状況であれば、自宅に抵当権が付されていない可能性は十分にあります。

ただし、通常、自宅は不動産という高価な資産ですので、抵当権等のついていない状況で自宅を所有しているとなると、相当大きな財産を持っていると評価されることとなります。

個人再生手続きでは、清算価値保障原則という、破産の場合に債権者に配当されるであろう財産価格より低額に債権カットをすることは認めないという考え方が採用されています。

そのため、このようなご自宅がある場合、返済額はその分大きくなることが考えられます。

こうした状況で、そもそも個人再生手続きを採用した場合、その他の債権に対する計画返済が可能かという点は、収支バランスを見て慎重に判断しなければなりません。

⑵ 住宅ローンがある場合

他方で、自宅に住宅ローンが残っている場合には、住宅ローン特別条項が利用できるかどうかで結論が代わってまいります。

住宅資金特別条項を利用できると、個人再生手続きの対象から住宅ローンを外してローンをこれまでどおり支払い続けることができ、これにより住宅が競売にかけられることはなくなります。

住宅ローン特別条項の要件を簡単に整理すると、自宅及びその敷地の購入や大規模修繕といった、自宅を入手するのに伴って負った住宅ローンについて、現在実際にその自宅に居住していて、なおかつ、その住宅ローン以外に自宅の土地建物に抵当権等の担保が付されていないことが、適用の要件となります。

したがって、そもそも自宅に住宅ローン以外の抵当権がついている場合や、今はその自宅に住んでいない場合、住宅ローンと一緒に住宅の購入等以外の別の利用目的の借入もしていてその額が高額な場合などには、住宅ローン特別条項は利用できないことになります。

その場合、個人再生手続きを行う以上、住宅ローンの返済は、他の債権者の返済と同じく中断せざるを得なくなりますので、債権者と別除権協定が整うなどの例外的な事例でない限り、原則として、住宅ローンの抵当権が実行され自宅を失うこととなります。

5 任意整理の場合

最後に、任意整理の方法によって債務整理をする場合ですが、この場合には、住宅ローンに関係する債権者以外を選んで債務整理をすることとなりますので、自宅を手放すことになる可能性は相対的に低いといえます。

6 借金のことは当法人にご相談ください

自宅を残したまま債務整理をしたいのか、あるいは、自宅を手放してでも債務整理をしたいのか、この点は、個々人によってさまざまな要望があると思います。

債務整理の方針だても含めて、津で借金にお悩みの方は、お気軽に当法人までお問い合わせください。

弁護士に依頼したら貸金業者からの督促が止む仕組みについて

1 貸金業者からの督促でお悩みの方へ

借金の相談に来られる方の多くは、貸金業者からの督促の手紙や電話が大きな精神的ストレスとなり、ご相談に来られます。

中には「法的手段に訴える。」「裁判手続きに移行する。」といった文言に恐怖心を抱いて相談に来られる方もいらっしゃいます。

このような、貸金業者からの督促については、原則として、弁護士が依頼を受けて代理人となることにより止めることができます。

2 督促を止める法律の根拠

法律の根拠として、貸金業法21条9号で「債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士若しくは弁護士法人・・・に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。」と定められています。

したがって、弁護士が依頼を受けた後は、貸金業者は業法上、正当な理由のない督促行為をとることができなくなります。

3 留意点

なお、以下の点には留意が必要です。

⑴ 相手によっては止まらない場合がある

まず、この規制はあくまで貸金業法の規制を受ける金融業者に対するルールです。

例えば、取引先からの売掛金の督促や、知人から借りたお金の督促などについては、貸金業法の規制を受けていないため、弁護士が依頼を受けても督促が止まるとは限りません。

⑵ 止まるまでにタイムラグがある

次に、金融業者からの督促が止まるまでには、ある程度のタイムラグがあります。

弁護士が依頼を受けた旨を、相手の業者に伝えてから、相手の社内で情報共有がなされるまでには、一定の時間が必要になります。

特に、督促のメールや手紙の発送が、ある程度、仕組み化されている大きな金融業者などでは、連絡が来てもすぐには督促を止めることができず、1週間から1か月程度は督促の手紙などが届くことがあります。

⑶ 裁判を起こされることは止められない

最後に、貸金業者が裁判を起こすことは止められないということです。

上記の業法で禁止されているのは、あくまで正当な理由がなく電話をかけたり手紙を送ったりする督促行為です。

他方で、きちんとした裁判所の手続きを踏んで、給料の差押え等で債権を回収しようとすることは、債権者の正当な権利行使にあたるため、貸金業法によって規制されてはいません。

4 借金でお困りの方はご相談ください

このように、弁護士が依頼を受けることで、貸金業者からの督促という問題は、当面の間、回避することができますが、問題を本質的に解決するには、任意整理や個人再生・自己破産等の方法で、法的に債務を整理しなければなりません。

それでも、精神的ストレスは減り、債務整理や今後の生活のことに集中していただけるのではないかと思います。

当法人では、借金でお困りの方に、最適な債務整理の方法をご提案できるよう、詳しく相談に乗らせていただきます。

債権者への対応や債務整理の手続きのことなど、ご不安なことがありましたら、どうぞお気軽にご質問ください。

返済のために借り入れている方はご相談ください

1 返済のための借り入れについて

借金の返済ができなくなって困ったときに、「新たにお金を借りて、返済に充てる。」という方法をとる方は少なくありません。

しかし、この方法は、その場こそしのげるものの、非常にリスクの高い解決方法であるといえます。

借りたお金で借金を返せば、借金は雪だるまのように大きくなります

まず、例えば、毎月5万円の返済を続けていたけれども、今月は返済をするお金がもうないとします。

このときに、新たに5万円を借りて、その5万円で返済をしたとします。

そうすると、その翌月には、もともとの返済である5万円に加えて、新たに借りた5万円の返済も開始します。

しかも、その新たに借りた5万円にも利息が付されますので、「5万円を新たに借りる。」という選択をした時点で、将来5万円以上の金額を返さないといけないことが確定します。

このように、返済に充てるために新たに借り入れを行うと、その月はなんとかなっても、翌月以降は、より厳しい条件で返済をしなければならないことになります。

5万円を返すために、5万円を借りれば、その翌月には1か月の返済が5万5000円になり、そして、その5万5000円をまた借りて返せば、その翌月の返済は6万円になるというように、雪だるまを転がすように借金の総額と1か月当りの返済額が増えていってしまいます。

貸金業者からの借り入れには総量規制というものがありますので、そのように借り入れを増やしていくと、いずれは借り入れができなくなってしまいます。

2 弁護士への相談はお早めに

このように、借りたお金で借金の返済をしている状況というのは、結論を先送りにしているだけで問題の解決にならないばかりか、最終的には、借金の総額が膨れ上がって、より厳しい条件での債務整理を選択しなければならない原因ともなります。

借金の返済ができないなと思った段階で、弁護士にすぐに相談しておけば、任意整理で解決できたかもしれない案件でも、ずるずると借入金による返済をつづけることで、借金が膨れ上がってしまって、結果的には自己破産しか選択肢がなくなり、マイホームや愛車等を全部手放さなければならなくなることもあります。

そうならないためにも、少しでも返済が苦しいと感じている方は、新たな借金で返済を続けて結論を先延ばしにせず、弁護士までご相談ください。

当法人では、借金でお困りの方からの相談をお待ちしております。

借金のご相談には原則相談料無料で対応しており、手軽にご相談いただけますので、一度お問合せください。

弁護士に債務整理を依頼する場合の弁護士費用

1 債務整理の方策によって異なります

一口に債務整理といっても、大きく分けて、任意整理、個人再生、自己破産、といった3つに分類することができます。

どの手続きをとるのかによって、弁護士費用は異なってきます

2 任意整理の場合

任意整理は、対象となった金融業者とそれぞれ交渉を行い、手続きを進めていくものです。

そのため、1社あたりいくらというように金額を定めています。

3 個人再生の場合

個人再生の場合は、債権者平等原則のため全債権者が対象となります。

債務整理の対象となる債権者を選択することはできません。

そのため、任意整理のように1社あたりの金額ではなく、着手金として〇〇万円~と定めていることが多いです。

金額を一律に定めることが難しいのは、個人再生といっても、住宅ローン特別条項を利用するか否かなど、個々の事情によって異なるためです。

また、個人再生の場合、裁判所を通す手続ですので、弁護士費用に加え、予納金が必要となります。

予納金は裁判所によって金額が異なる部分がありますので、詳しくは弁護士にご相談ください。

4 自己破産の場合

破産の場合も、再生の場合と同様、債務整理の対象となる債権者を選択することはできませんので、着手金として〇〇万円~と定めていることが多いです。

破産の場合も、弁護士費用に加え、予納金が必要となってきます

破産の場合、同時破産手続きと呼ばれるものと、管財事件となるものとに大きく分かれ、同時破産と管財とでは予納金(裁判所に納める費用)が大きく異なります。

個人再生と同様、裁判所によって金額が異なる部分もありますので、詳しくは弁護士にご確認ください。

5 事務所によって異なります

費用は、上記のように、どの方法を採るかによって異なります。

また、債務額や債権者数によっても異なります。

これらの費用については、事務所によって異なりますので、どの程度の費用を要するのかは、ご相談の際にお尋ねください。

例えば、当法人の場合、任意整理は1社あたり4万4000円程度、個人再生の場合が27万5,000円~、自己破産の場合が27万5,000円~としています(いずれも税込)。

会社の破産(倒産)は別途要します。

債務整理について弁護士に相談するタイミング

1 債務整理という手段があります

借金の返済によって生活費が不足し、何とかしたいと考えている方は少なくないと思います。

債務整理は、そのように借金の返済で困っている方々のためにある手段と言えます。

ただ、債務整理をするタイミングや、どの手段を用いるかという判断を間違えると、生活がさらに苦しくなったり、給与の差押を受けてしまったりすることになりかねないため、注意が必要です。

2 相談するタイミングについて

⑴ 借金返済のために借金をするようになったとき

いわゆる自転車操業状態になった状態です。

A社の借金を減らすためにB社から借り入れた場合、仮にそれでA社の借入金が減ったとしても、結局B社からの借入金が増えているため、借金の状態には何ら変化がありません。

すなわち、借金が減っていくことにはなりません。

むしろ、悪循環に陥っているとすら言えます。

⑵ 年収の3分の1以上の借金があるとき

収入の3分の1以上も借金があり、その返済を求められるということは、生活がひっ迫しており、生活が成り立っていない状態とも言えます。

そのため、正常な生活を送るためにも債務整理を考えた方がよいと言えます。

⑶ 収入がなくなるとき

病気などで仕事を辞めざるを得ず、収入が断たれる場合には、返済に充てるお金もなくなることになりますので、今後返済が難しい状況になることは明らかです。

確かに、失業保険などを得られることもありますが、無制限に給付されるわけではありませんので、収入の見込みが立っていないと考えてよいかと思います。

⑷ 借金の返済が苦しくなって1年以上たつとき

1年以上も返済で苦しんでいる状態が続いているのであれば、これから先も解決できる可能性は低いものと言えます。

そのため、これ以上状況が悪化する前に、早く策を講じた方が良いかと思います。

⑸ 利息の支払いしかできていないとき(元本が減っていないとき)

利息しか支払えておらず元本が減っていないというのは、将来において完済できる可能性が極めて低い状態です。

つまり、今後も借金生活から抜け出せないということですので、完済に向けて返済方法等を見直すべきです。

3 早めにご相談を

一般的に相談すべきタイミングとしては上記のようなものが挙げられます。

ただ、何事も早いに越したことはありません。

上記に当てはまらないような状況であっても、少しでも不安に感じるようになったら、早めに相談されることをお勧めいたします。

また、実際に債務整理を行うタイミングを間違えるとより悪化した状態になりかねませんので、手続き等を行うにあたって適切なタイミングを判断できるよう、普段から債務整理案件を多く扱っている弁護士にご相談されることをお勧めします。

弁護士への債務整理の依頼は電話だけでできますか?

1 債務整理では直接面談義務がある

現在借入金があり、債務整理をお考えの方の場合、電話だけで依頼を受けることは日本弁護士連合会の規程により禁止されており、直接面談が義務付けられています。

そのため、弁護士には、ご依頼いただくにあたり、相談者の方(のちの依頼者様)と直接お会いさせていただく必要があるのです。

完済した分の過払い金返還請求であっても、ご依頼いただく時点で、他の業者からの借入金が残っている場合であれば、直接面談させていただく必要があります。

2 直接面談しなくてよい場合

借入金のすべてを完済している方が、過払い金返還請求のご依頼をお考えの場合には、電話のみでのご依頼も可能です。

ただし、契約書の取り交わしは必要となりますので、ご自宅等に郵送等をさせていただくこととなります。

3 なぜ直接面談をしなければならないのか

債務整理と一口にいっても、任意整理、個人再生、自己破産といった方策があります。

現在借入金がある方の場合、生活状況や、債務の内容、依頼者の方のご意向等をしっかりと把握し、どの方法をとるのが、依頼者の方にとって良いかを判断する必要があります。

そのためには、しっかりと依頼者の方と向き合い、話をお聞きすることが欠かせません。

適切な方策選択のためにも直接面談は欠かせないのです。

4 時間がなかなかとれない場合の対応

ただ、相談者の方の中には、仕事が忙しく、事務所へお越しいただくのが難しいなどのご事情から、できるだけ面談の時間を短くしたいという方もいらっしゃいます。

その場合には、例えば、事前にお電話である程度のお話をさせていただき、ご来所いただいた際にかかる時間をできるだけ短くするという対策を取らせていただくこともございます。

当事務所は津駅から0.5分の場所にあるため、日程を調整して仕事帰りに立ち寄っていただくということも可能ですので、一度お問い合わせください。

債務整理と銀行口座

1 債務整理をすると銀行口座が使えなくなるのか

債務整理をすると、銀行口座が使えなくなるとよく言われます。

なぜ銀行口座が使えなくなるのでしょうか。

債務整理の依頼を受けると、弁護士は債権者(借入先)に対し、受任通知(弁護士介入通知)を送付いたします。

そうすると、受任通知を受け取った銀行は、債務者の銀行口座を凍結します。

銀行口座が凍結されると、口座から入出金ができなくなるため、銀行口座が「使えなくなる」と言われます。

2 借り入れをした支店とは異なる支店の口座はどうなるのか

弁護士の受任通知は、基本的には、借入先である銀行の支店に送付いたします。

そのため、本来であれば、当該支店の口座だけが凍結されることになるはずですが、実際にはそうとは限りません。

同じ銀行であれば、他の支店の口座を有している場合にはそちらについても凍結されることがあるため、注意が必要です。

例えば、A銀行津支店から借入れがあり、A銀行津新町支店にも口座を作っている場合、弁護士はA銀行津支店に受任通知を送付いたします。

津新町支店の方には受任通知を送付いたしません。

それでも、津新町支店の口座も凍結されることがあります。

3 借入れのない銀行はどうなるのか

借入れのない銀行には、受任通知を発送いたしません。

そのため、借入れのない銀行の口座が凍結されることはなく、債務整理を行っても、従来どおり口座を使うことができます。

4 口座凍結はいつまで続くのか

口座凍結は、通常、1~3か月程度続きます。

銀行は、受任通知を受領すると、保証会社から代位弁済を受けることになります。

この代位弁済を受けたタイミングで口座凍結が解除されます。

代位弁済が行われる時期は、銀行や保証会社によって異なりますので、それによって口座凍結が解除される時期が異なってきます。

ただ、3か月を超えても口座凍結が続くといったケースはあまり聞いたことがありません。

5 債務整理は弁護士にご相談ください

口座凍結のタイミングによっては、家賃の引き落としができなかったり、口座に給与が入らなかったりするなどして、生活に支障を来すこともあります。

そのため、債務整理を行うタイミングもよく考える必要があります。

タイミングを間違わないためにも、債務整理のことは弁護士等の専門家に相談されることをおすすめします。

債務整理が成功した場合に借金額や返済額はどうなるのか

1 債務整理の方法

個人の方の債務整理には、大きく分けて任意整理、個人再生、自己破産という三つの方法があります。

ここでは、それぞれの方法において、借金の額や返済の額がどのように変化するかをご説明いたします。

2 任意整理

任意整理が成功すれば、返済回数を減らしたり、利息分の減額ができることで、月々の返済額を減らすことが可能となります。

ただし、任意整理の場合には、借入金の元本まで減額する形で合意できることは稀です。

任意整理が成功した場合の返済回数の目安は、一般的に3年(36回)から5年(60回)分割程度です。

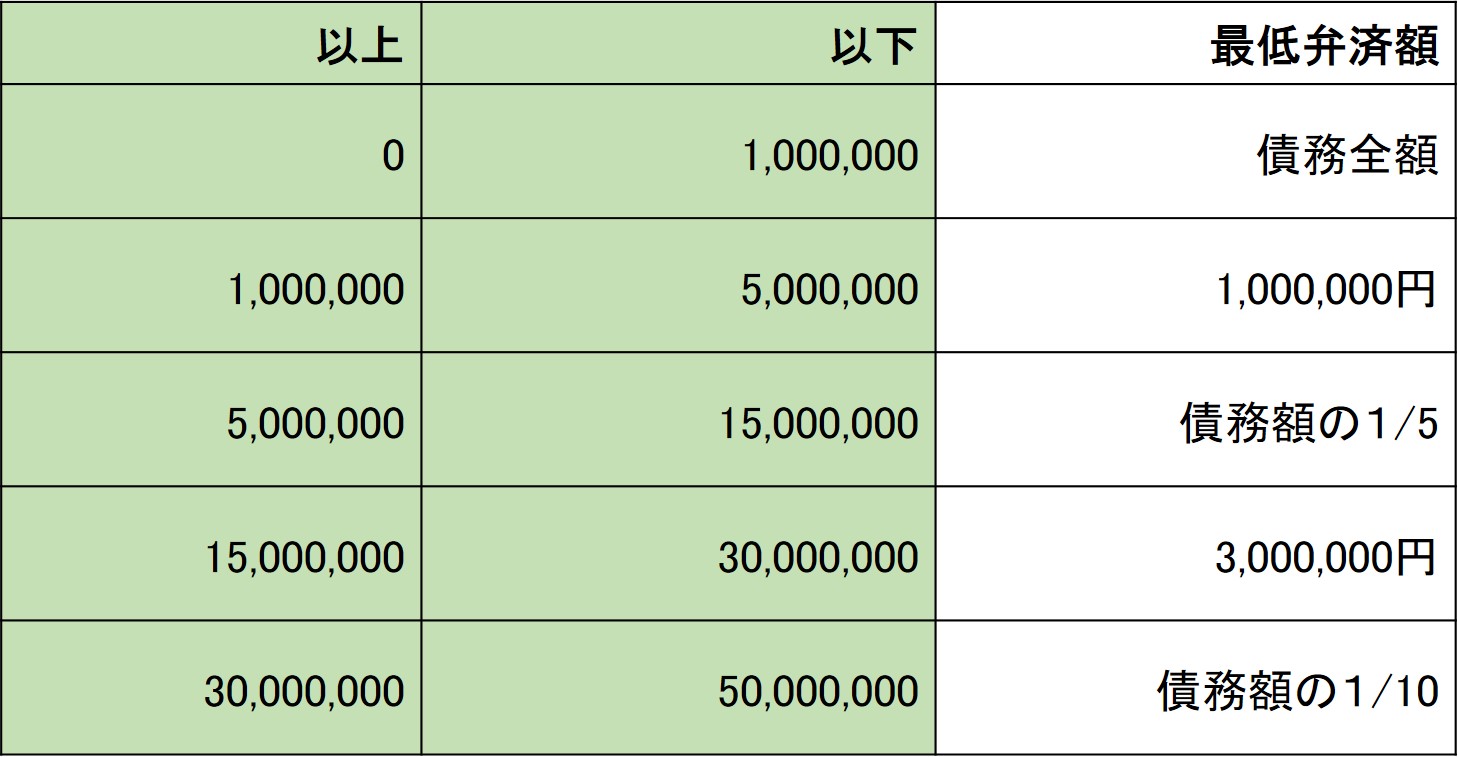

3 個人再生

個人再生が成功すれば、借金の元本も含めて、返済額を減額することが可能となります。

借金がどの程度まで減額されるかはケースバイケースですが、小規模個人再生の手続きでは、再生債権の総額に従って、以下の表のとおり、最低弁済額が定められますので、個人再生が成功した場合に、どの程度、借金が減額されるのかの一応の目安とすることができます。

ただし、不動産など高価な財産を所有している場合や、多数の債権者が再生計画に反対して給与所得者再生の手続きとなった場合には、減額される額や、その後の再生計画に基づく返済額も変わってまいります。

個々の事案の特徴で異なるため、詳細は弁護士にご相談いただくことをお勧めいたします。

4 自己破産

自己破産が成功すれば、借金は0円となります。

ただし、破産が認められただけでただちに借金がなくなるわけではないため、注意が必要です。

自己破産をした場合に、借金がなくなるのは、その後に、裁判所で免責許可(破産法248条以下参照)を受けることができた場合に限られます。

借金の原因が、ギャンブルや浪費であった場合や、過去に短期間のうちに破産を繰り返しているような場合には、免責が認められない場合もありえます。

そのため、免責が認められない事情がないか、裁量免責が受けられる可能性があるか等、詳細な見通しについては、個々の事案の特徴に従い、弁護士にご相談ください。

自己破産における退職金の取り扱い

1 破産手続と退職金

自己破産手続において、退職金がどのように評価され取り扱われるのかが気になる方もいらっしゃるかと思います。

これは、手続を進める上でも大きな問題となるケースがあります。

破産手続開始決定時に退職金がすでに支払われている場合には、現金または預貯金として、開始決定時における残額が評価額となります。

他方、破産手続開始決定時には、まだ退職していないという場合、どのように評価するのかが問題となります。

退職金は、その4分の3が差押禁止債権とされており、本来的自由財産となります。

一方、残りの4分の1は、自由財産の拡張が認められない限り、破産財団に帰属することになります。

しかしながら、破産者が退職することは将来のことであり、それまでに会社が倒産してしまったり、破産者が懲戒解雇されたりするなどして、実際に退職金が支給されるか否かは未定です。

場合によっては、退職金を受け取れない可能性もあります。

そのため、退職金が支給されない可能性も考慮して、多くの裁判所では、破産手続開始決定時に退職すれば支給されることが見込まれる金額の8分の1が、破産財団に帰属すると評価しています。

この、退職すれば支給されることが見込まれる金額のことを、「退職金見込額」と言います。

ただし、退職が間近に迫っているなど、支給されない可能性が減少している場合には、退職金見込額の4分の1が破産財団に帰属すると評価されます。

2 退職金が自由財産拡張の範囲外となる場合

上記のように、8分の1または4分の1として評価された額が、破産財団に帰属すると評価されることになります。

それでは、その金額が自由財産の額を超えるなど、自由財産拡張の対象外となる場合には、どうなるのでしょうか。

もちろん、破産者が会社を退職して退職金を受領可能な状態にする必要はありませんし、管財人が雇用契約を解除することもできません。

そのような場合には、評価される額、または、自由財産拡張の範囲外とされた額を、破産者が破産財団に組み入れることになります。

ただ、組入額が多額に及ぶ場合には、一括にて財団に組み入れることは事実上困難でしょうから、月々の収入やボーナスから積み立てを行ったり、親族等に援助を求めたりといった方法が考えられます。

組み入れする金額や方法については、裁判所および管財人と相談することが必要となります。

詳しくは、当法人の弁護士にお尋ねください。

債務整理を得意とする弁護士が、自己破産の退職金の取り扱いに関するご相談にもしっかりと対応させていただきます。

悪徳業者の債務整理には要注意

1 債務整理のサポートは誰でもできるわけではありません

債務整理をサポートするという者の中には、悪徳と思えるような団体や弁護士等もいるようです。

まず、弁護士と認定を受けた司法書士以外は、法律事務の対価として報酬を受け取ることが禁止されています。

そのため、NPO法人やカウンセラーを名乗る者が債務整理を行うことはできません。

また、債務整理を行う場合は、弁護士会の規定で、原則として弁護士が直接依頼者と面談して、債務整理に伴う不利益や費用等を説明することが義務付けられています。

一部の弁護士は、電話等で相談に乗り、郵便で資料のやりとりをするだけで、一切面談をせずに債務整理の方針を決めているようです。

しかし、弁護士が直接面談する義務は、過去に、電話だけで方針を決められてしまい、後から追加で高額の請求を受けたり、思いもよらない不利益を受けた方もいらっしゃったことから定められているのであり、面談のない状態での債務整理には同じようなことが起こる危険性が少なからずあるといえます。

一日も早く督促を止めたいと急ぐ皆さまの気持ちにつけこみ、直接の面談を怠る悪徳な専門家もいるようですので、ご注意ください。

2 貸金業者からの紹介にも要注意

また、実際に支払いに困ったときに、お金を貸してくれた業者に対してどうすればよいか相談する方は少なくありません。

そのような場合、貸金業者が特定の専門家を紹介する例もあるようです。

貸金業者と分割払いの交渉等をして、専門家が、交渉がまとまった後の支払を代行するということで、依頼者から手数料をもらっているという、この手数料が貸金業者に流れていないか、流れていれば紹介の対価に当たるのではないかと思われるケースも聞きます。

弁護士が、依頼者の紹介を受けてその対価を支払うことは、禁じられています。

かといって、無償であれば問題がないのかというと、それでも、債務整理においては相手方である貸金業者が紹介した専門家が、本当に依頼者のために全力を尽くせるのかという点は、疑問に思わざるをえません。

このように、債権者から紹介を受けた専門家には注意が必要であると考えています。

一度悪徳と思われる専門家に債務整理を依頼してしまうと、契約を解除するときに多額のお金を請求されたり、手続きが遅れることで債権者から訴訟を提起されて給料の差押えを受ける等の不利益を受けることも少なくありません。

3 債務整理をお考えの方へ

債務整理を依頼する際は、信頼できる専門家を慎重に決められることをお勧めします。

債務整理をお考えの方は、当事務所にご相談ください。

債務整理を得意とする当法人の弁護士が丁寧に対応させていただきます。